从去杠杆到稳杠杆:货币政策松紧猜想

2018年05月21日 15:12

来源:21世纪经济报道 作者:陈植

多位银行信贷部门业务主管告诉记者,已感受到“调结构”带来的变化,《执行报告》出台后,所在银行举行多次会议,讨论加大对基建设施、铁路、一带一路、中国制造2025等领域项目优先发放贷款,并在利率方面给予新优惠——从原基准调整为基准下浮5%。

有人欢喜,也有人忧愁。

一家中部地区城市地方融资平台业务主管则向记者坦言,随着地方政府融资担保行为受到“约束”,银行已不愿再提供贷款展期与协助发行结构性资管产品业务,导致平台债务置换遭遇不小操作难题,“如果二季度前我们无法筹措30亿元资金用于借新还旧,下半年部分到期城投债很可能遭遇违约风险。”

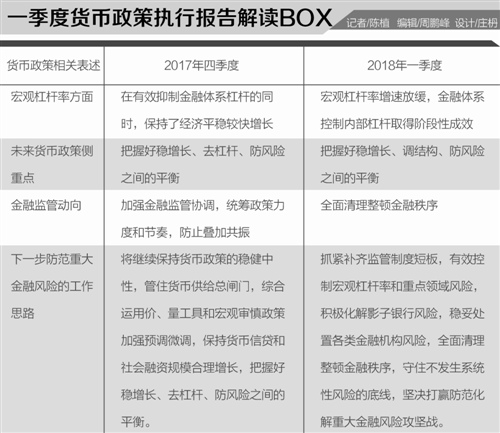

在他看来,去杠杆不可避免出现“阵痛”,但随着宏观杠杆率增速放缓,未来货币政策调控将转而侧重“稳杠杆”,无形间给货币政策趋松创造一定操作空间。

“尽管今年以来相关部门强调货币政策继续保持稳健中性,但就实际市场感受而言,一季度整个资本市场流动性出现了明显改善,间接显示货币政策存在宽松迹象。”中信证券债券分析师明明向记者直言,比如一季度多数交易时间银行间质押式回购加权平均利率(R007)则在2.75%-3.81%区间波动,利率均值为3.15%,较2017年四季度下降了37个基点。

但这未必与货币政策趋松划上“等号”。就内部而言,尽管一季度7天期银行间质押式回购加权利率有所下降,但它与7天逆回购利率的利差依然保持在90个基点左右,同比上涨逾60个基点,若央行未能持续采取偏紧的货币政策,一旦银根放松就容易触发新的非理性融资套利行为,对宏观杠杆率持续稳定构成相应冲击。

就外部而言,随着美联储正考虑加快升息步伐,中国央行依然存在跟随美联储“收紧货币政策”的压力,以避免资本跨境流出压力骤增与人民币汇率过度单边下跌。

“未来货币政策趋松趋紧,主要取决于重大金融风险的防范能力。”上述熟悉央行货币政策走势的银行经济学家向记者直言。从当前政府高层与央行高管的表述分析,未来一方面在宏观层面稳杠杆,另一方面逐步化解重大金融风险隐患。

在高善文看来,在“去杠杆”取得阶段性成果后,未来的稳杠杆更像是“结构性去杠杆”。毕竟,4月2日中央财经委员会第一次会议提出了“结构性去杠杆的思路”,将“去杠杆”比较精准地指向了国有企业和地方政府。

[责任编辑:张蓝翔]

- 好文

- 钦佩

- 喜欢

- 泪奔

- 可爱

- 思考