从去杠杆到稳杠杆:货币政策松紧猜想

2018年05月21日 15:12

来源:21世纪经济报道 作者:陈植

多位银行信贷部门业务主管告诉记者,已感受到“调结构”带来的变化,《执行报告》出台后,所在银行举行多次会议,讨论加大对基建设施、铁路、一带一路、中国制造2025等领域项目优先发放贷款,并在利率方面给予新优惠——从原基准调整为基准下浮5%。

原标题:从去杠杆到稳杠杆:货币政策松紧猜想

导读

多位银行信贷部门业务主管告诉记者,已感受到“调结构”带来的变化,《执行报告》出台后,所在银行举行多次会议,讨论加大对基建设施、铁路、一带一路、中国制造2025等领域项目优先发放贷款,并在利率方面给予新优惠——从原基准调整为基准下浮5%。

“没想到5月11日央行发布的《一季度货币政策执行报告》(下称《执行报告》)竟然引发未来货币政策趋紧趋松的大讨论。”一家股份制银行信贷部主管告诉记者。

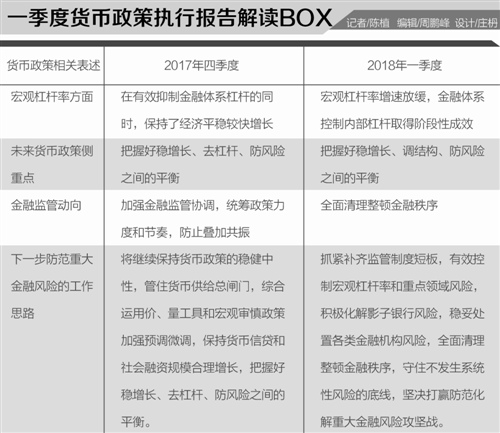

究其原因,这份《执行报告》在宏观杠杆率、未来货币政策侧重点、金融监管思路转变等方面的表述,与以往有着“明显”不同。

宏观杠杆率方面,提出“宏观杠杆率增速放缓,金融体系控制内部杠杆取得阶段性成效”,一改以往强调积极推进“去杠杆”的表述;未来货币政策侧重点方面,将“去杠杆”调整为“调结构”;金融监管思路转变方面,删去“统筹政策力度和节奏,防止叠加共振”,新增“全面清理整顿金融秩序”。

“这不免让一些金融机构认为,随着去杠杆接近尾声,各部门金融严监管政策协调力度相对减弱,货币政策侧重点开始转向调结构促经济发展,未来货币政策存在趋松空间,资金流动性较一季度更加宽裕。”上述股份制银行信贷部主管表示。

但也有很多机构对此未必认同,因为就内部而言,中国依然需要打好防范重大金融风险攻坚战;就外部而言,美联储鹰派加息步伐无形间制约了中国货币政策松动的“空间”。

5月15日国务院副总理刘鹤也明确要实现稳健中性货币政策与严格监管政策有效组合,促进经济高质量发展。在业内人士看来,这番表态无形间给未来货币政策松紧之争给出了明确信号——金融监管依然从严,未来货币政策难言宽松。

“对指望金融监管与货币政策双双趋松的机构而言,如今又得重新转变思路,不能抱有侥幸心理。”一位熟悉央行货币政策走势的银行经济学家向记者坦言。

从去杠杆到稳杠杆

“事实上,《执行报告》最令业界关注的是对宏观杠杆率水平和杠杆控制的表述出现了明显转变——从去杠杆变成稳杠杆,由此掀起货币政策趋松的一系列猜测。”上述股份制银行信贷部主管说。且报告提出宏观杠杆率增速放缓,金融体系控制内部杠杆取得阶段性成效。

《执行报告》显示,央行测算2017年底中国国宏观杠杆率达到250.3%,全年仅上涨2.7个百分点,远低于2012年~2016年年均13.5个百分点的上涨速度。

就杠杆结构分析,2017年企业部门杠杆率为159%,比上年下降0.7个百分点,是2011年以来首次下降,2012年-2016年则年均增长8.3个百分点;政府部门杠杆率为36.2%,比上年下降0.5个百分点,相比2012年-2016年年均1.1个百分点增幅有一定回调;住户部门杠杆率则为55.1%,比上年高4个百分点,增幅比2012年-2016年年均增幅略低0.1个百分点。

“这也与国际清算银行(BIS)的中国宏观杠杆率估算数据相吻合。”他分析说,BIS认为中国非金融部门杠杆率从2012年底的194.6%,迅速上升至2016年底的255.3%,年增幅高达15.2个百分点;但从2017年起,中国非金融部门杠杆率水平得到有效控制,2017年三季度末杠杆水平为256.8%。

“中国企业部门杠杆率的上升趋势应该已经结束,正在稳定下来或者开始下降。”安信证券首席经济学家高善文在近日举行的浦山基金会第二届年会间隙坦言。

宏观杠杆率增速下降由多方面因素构成。一是企业盈利能力提升,比如去年规模以上工业企业利润同比增长21%,利润增速同比提高12.5个百分点,从而拥有更充足资金偿还债务降低负债杠杆率,二是稳健中性货币政策和“紧信用”信贷政策效果逐步显现,2017年M2同比增长仅为8.1%,无形间有效“遏制”了企业加杠杆行为;三是地方政府融资担保行为受到持续规范约束,尽管2017年国有企业贷款发债余额/GDP的比重较2016年上升2.3个百分点,但比2012年-2016年平均增幅低1.5个百分点,地方融资平台债务规模增长也受到明显遏制。

一家国有能源类企业负责人对此感同身受——去年大宗商品价格出现较大涨幅,一度令企业利润额同比增加约45%,且下游企业为了锁定原料供应,已将明年订单预付金汇入企业账户,令他们拥有充足资金偿还银行债务。

[责任编辑:张蓝翔]

- 好文

- 钦佩

- 喜欢

- 泪奔

- 可爱

- 思考